Khi các cổ đông hay cá nhân tiến hành đánh giá một vài dự án với kế hoạch được đề ra. Net Present Value(NPV) là yếu tố được cân nhắc bên cạnh IRR. Chỉ số Net Present Value cho biết được một cách chủ quan về hiệu quả mà các dự án mang lại khi thực hiện. NPV chịu ảnh hưởng của những yếu tố như chiết khấu, dòng tiền, lãi suất, vốn, doanh thu… Vậy Net Present Value là gì? Tại sao chỉ tiêu đánh giá này lại cần thiết khi phân tích dự án?

1. NPV là gì?

Net Present Value(NPV) thể hiện giá trị ròng của dòng tiền đầu tư trong một dự án có thể được thực hiện ở tương lai. Dòng tiền này sẽ được đưa giá trị về mốc thời gian hiện tại. Nhà đầu tư dựa vào đó để so sánh các dự án với nhau dựa trên ngân sách hiện có.

Hầu như các kế hoạch phát triển những dự án mới đều sẽ được tính toán và đưa ra kết quả Net Present Value dựa trên quy mô vốn để từ đó đánh giá được mức độ khả thi cũng như lợi nhuận có thể mang về khi hoạt động.

2. Xác định Net Present Value như thế nào?

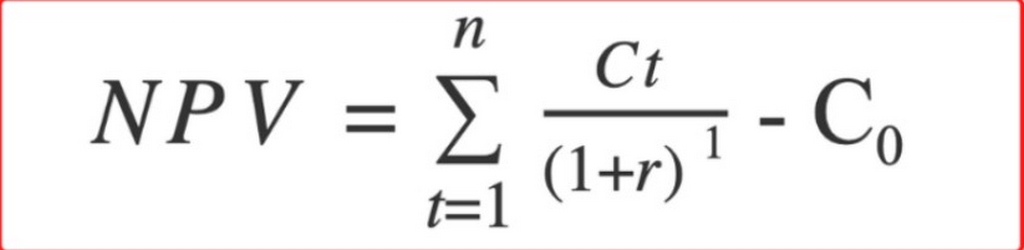

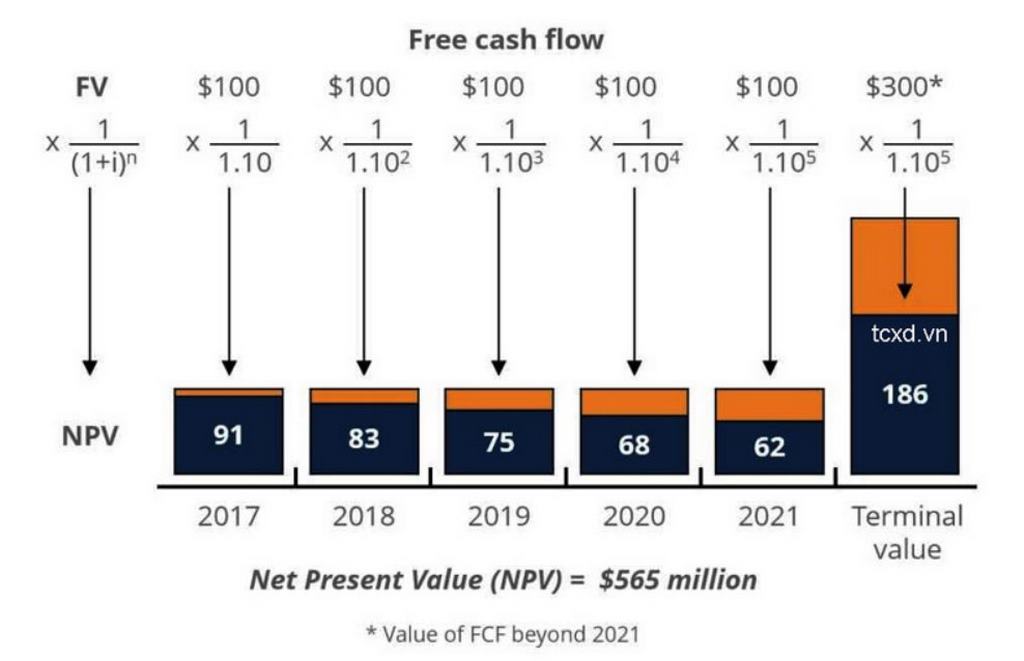

Net Present Value được sử dụng rất nhiều trong mỗi quá trình phân tích khả năng mang lại lợi nhuận của một kế hoạch. Đây chính là phần chênh nhau giữa hai giá trị ở thời điểm hiện tại của dòng tiền vào và ra. Kết quả tính toán được sẽ phần nào cho thấy hiệu quả ban đầu của dự án. Cụ thể:

Trong đó:

Ct chính là giá trị ròng của dòng tiền tại thời điểm t.

C0 là những khoản phí hoạt động được ước tính cho dự án.

t: Thời gian mà dòng tiền của dự án hoạt động.

r: Mức chiết khấu theo thời gian của dòng tiền dự án.

n: Khoản thời gian mà kế hoạch dự kiến sẽ hoạt động.

3. Net Present Value mang ý nghĩa gì?

Thông qua cách tính toán Net Present Value, những trường hợp có thể xảy ra bao gồm giá trị âm, dương, hoặc bằng 0. Tương ứng với ba trường hợp có thể diễn ra, NPV sẽ mang lại các ý nghĩa như sau:

Khi NPV mang giá trị dương, với kế hoạch này dự án có khả năng mang lại kết quả hoạt động tốt cho với số vốn bỏ ra ở thời điểm đầu. Điều này thể hiện mức độ khả thi của kế hoạch nằm ở mức cao, nhà đầu tư có thể xem xét để thực hiện.

Khi NPV cho ra kết quả âm, cho thấy doanh nghiệp có thể bị thua lỗ, hay dự án hoạt động không mang lại lợi nhuận. Nhưng nhiều trường hợp kết quả Net Present Value không đánh giá được chính xác hoàn toàn dự án. Nếu thu nhập ròng được tạo ra đều đặn, quá trình thống kê có ghi nhận được lợi nhuận kế toán. Có khả năng nhỏ dự án vẫn có thể hoạt động.

Khi NPV cho giá trị bằng 0, có nghĩa dự án khi hoạt động sẽ hòa vốn, không lỗ và lợi nhuận cũng không đạt. Khi rơi vào tình huống này, chúng ta cần phân tích thêm một số khía cạnh khác.

Khi tính toán và phân tích NPV của từng dự án cụ thể, chúng ta sẽ đánh giá được tính khả thi, từ đó những quyết định góp vốn sẽ hiệu quả hơn. Tránh xa các dự án có NPV âm và tập trung vào những kế hoạch cho thấy NPV sẽ giúp nhà đầu tư mang về nhiều lợi nhuận hơn.

4. Ưu điểm khi sử dụng Net Present Value

NPV có tần số được sử dụng nhiều hơn so với các phương pháp đánh giá khác. Bởi NPV có những ưu điểm vượt trội hơn so với các cách làm khác, khả năng sử dụng, tùy chỉnh, so sánh cũng có phần dễ dàng hơn. Cụ thể những điểm tốt của cách tính Net Present Value được thể hiện qua những yếu tố như:

4.1 Dễ sử dụng

NPV được dùng để xác định giá trị của dòng tiền thu được ở tương lai khi quy về thời điểm hiện tại. Điều này sẽ giúp các thành viên góp vốn đánh giá đúng hiệu quả sử dụng tiền. Mỗi thành viên sẽ có nhận định riêng về cách dòng tiền hoạt động.

4.2 Dễ so sánh

Khi có nhiều dự án xuất hiện cùng lúc, nếu trên nhiều lĩnh vực khác nhau, NPV là công cụ tốt để nhận định mức độ hoạt động của các dự án trong tương lai. Toàn bộ dòng tiền sẽ được mang giá trị về cùng một thời điểm, từ đó ít chịu ảnh hưởng của lãi suất và lạm phát. Những dự án khả thi sẽ có NPV cho ra kết quả tốt. Những dự án kém khả thi cũng sẽ cho ra kết quả thể hiện được điều này.

Nếu mọi kế hoạch đều mang đến kết quả xấu, điều này đồng nghĩa chúng ta không cần phải tốn tiền vào những dự án này. Từ đó tìm kiếm các kế hoạch hoạt động khác hiệu quả hơn.

4.3 Dễ dàng tùy chỉnh

Khi dự án có mức độ rủi ro cao, kế hoạch triển khai dự án cũng có phần khác đi, người tính toán, thống kê có thể dễ dàng tùy chỉnh bằng cách đưa thêm chiết khấu vào kế hoạch. Từ đó dễ dàng đưa ra nhận định sát với thực tế hơn.

5. Những điểm còn thiếu sót của Net Present Value

Không có những chỉ tiêu đánh giá nào là hoàn hảo, những điểm hạn chế vẫn sẽ tồn tại bên cạnh những ưu điểm. Net Present Value có điểm hạn chế đó là kết quả chưa mang tính chính xác tuyệt đối bởi các yếu tố đều chỉ là ước lượng, các loại chi phí cơ hội đều chưa được đề cập đến, quy mô hay tính tổng thể của những dự án lớn đều chưa có đề cập đến.

5.1 Khó tính toán chính xác

Theo như phương pháp xác định NPV ở phía trên, để đưa dòng tiền về đúng thời điểm tính toán thì tỷ lệ chiết khấu cần phải là một con số chính xác, hoặc có độ tin cậy cao. Thế nhưng thực tế lại không thể xác định con số này một cách trung thực nhất. Vì vậy, cách tính NPV suy cho cùng cũng mang yếu tố chủ quan nhiều hơn.

5.2 Chưa đề cập đến các chi phí bị bỏ qua

Chi phí cơ hội chính là điều đang đề cập ở đây, mặc dù NPV xác định được tính hiệu quả của một dự án như thế nào. Nhưng chi phí không nhìn thấy bị bỏ đi hoàn toàn không thể tính toán được khi đầu tư một kế hoạch nào đó. Những loại chi phí cơ hội lúc này sẽ bao gồm các khoản vốn nên đầu tư vào một kế hoạch hiệu quả hơn trong tương lai. Điều này có nghĩa dự án đầu tư hiện tại chưa chắc hiệu quả bằng so với một cơ hội nào đó khác có thể diễn ra.

5.3 Chưa thể hiện được khái quát những dự án lớn

Một điểm chưa tốt có thể kể đến của Net Present Value đó là việc kết quả khi tính toán chưa đánh giá được một cách tổng quan về quy mô của dự án. Những lợi ích cộng đồng, thiệt hại về mặt xã hội cũng chưa được nhắc đến. Điều này cũng dễ hiểu khi những yếu tố cấu thành chưa đề cập nhiều đến những yếu tố ngoại cảnh. Chính vì thế, ngoài sử dụng NPV, IRR cũng được áp dụng song song để phần nào khắc phục những điểm chưa tốt của quá trình phân tích. Chỉ số hoàn vốn IRR là chỉ tiêu được đánh giá cùng lúc với NPV, giúp nâng cao hiệu quả đánh giá của dự án.

6. Tổng kết

Net Present Value nhìn chung mang nhiều điểm tích cực khi triển khai đánh giá một vài dự án nào đó cùng lúc. Bên cạnh những ưu điểm đã nói đến ở phần trên, những điểm thiếu sót sẽ được khắc phục phần nào thông qua việc sử dụng IRR và những loại chỉ tiêu đánh giá khác. Trong những cách phân tích đầu tư, góp vốn có thể khẳng định phân tích NPV và IRR mang lại kết quả khả quan nhất.