Trong đầu tư chứng khoán, để có thể thành công thì nhà đầu tư cần phải nắm được 2 kỹ thuật cơ bản là phân tích cơ bản và phân tích kỹ thuật. Trong bài viết này, chúng ta sẽ tìm hiểu sâu hơn về phân tích cơ bản.Tại sao nó lại quan trọng trong hoạt động đầu tư, kinh doanh của chúng ta. Các phương pháp định giá cổ phiếu dựa vào phân tích cơ bản là gì? Hãy tìm hiểu ngay trong bài viết dưới đây.

1. Phân tích cơ bản là gì?

Phân tích cơ bản (Fundamental Analysis) là một kỹ thuật phân tích giá trị thực của cổ phiếu trên thị trường dựa vào báo cáo tài chính, lợi thế quản lý, cạnh tranh của công ty. Từ đó nhà đầu tư xem xét tiềm năng của doanh nghiệp trong tương lai và dự đoán xu hướng giá của cổ phiếu.

Nếu như phân tích kỹ thuật là việc tập trung nghiên cứu về giá cả chứng khoán, khối lượng giao dịch là bao nhiêu, giúp các nhà đầu tư tìm được điểm vào, điểm ra thì phân tích cơ bản được sử dụng để đánh giá giá trị thực của cổ phiếu dựa trên các kết quả kinh doanh của doanh nghiệp đó, giúp nhà đầu tư ra quyết định đầu tư cổ phiếu.

Để hiểu rõ về doanh nghiệp, bạn phải quan tâm đến 3 bảng phân tích về tài chính của doanh nghiệp đó. Đó là:

- Bảng cân đối kế toán

- Bảng báo cáo lưu chuyển tiền tệ

- Bảng báo cáo thu nhập.

Từ đó bạn có thể biết được chính xác số liệu bạn cần phân tích tại doanh nghiệp.

Trong kỹ thuật phân tích cơ bản, nếu bạn tập trung vào các báo cáo của doanh nghiệp, Đặc biệt là báo cáo lưu chuyển tiền tệ, bạn sẽ biết được doanh nghiệp đó hiện đang hoạt động như thế nào, doanh thu, lợi nhuận trên mỗi cổ phần của doanh nghiệp đó có đang tăng lên hay không, Lợi thế cạnh tranh của doanh nghiệp hiện nay là gì.

Mục đích của kỹ thuật Fundamental Analysis trong cổ phiếu là giúp nhà đầu tư nhận ra được giá trị thực của cổ phiếu. Giúp họ biết được trong giao dịch cổ phiếu này liệu có phải là cổ phiếu mà họ nên đầu tư hay không, hay là cổ phiếu này có mang lại lợi nhuận không.

Ví dụ giá trị thực trong thị trường tiêu dùng:

Trong dịp lễ, cửa hàng bán bánh pizza có chương trình khuyến mãi pizza với giá 1 cái là 50.000 VNĐ. Và bạn từng ăn ở đây và bạn biết được giá bình thường bạn hay ăn là 100.000 VNĐ. 100.000 VND là giá trị thực của chiếc pizza. Nếu biết được giá vậy chắc chắn bạn sẽ mua.

Nếu trong thị trường chứng khoán tất nhiên bạn sẽ mua, vì bạn đã biết được giá trị thực của nó, giả sử sau đó giá giảm, không sao cả, bạn có thể mua tích trữ cổ phiếu theo thời gian. Bạn đã biết được rằng giá của cổ phiếu hiện nay so với giá trị thực của nó trong tương lai còn rất là nhỏ, nên đây là cơ hội tuyệt vời để bạn đầu tư mua tích trữ.

Sau khi áp dụng kỹ thuật Fundamental Analysis nhà đầu tư phải chỉ ra được những chỉ tiêu quan trọng của doanh nghiệp như thu nhập kỳ vọng, thu nhập ròng, profit margin là gì, các giá trị sổ sách trên mỗi cổ phiếu,… Nếu không xác định được giá trị thực của cổ phiếu chắc chắn bạn sẽ không thể thành công trong thị trường đầu tư này.

Khi tiếp cận đến kỹ thuật phân tích định giá cổ phiếu bạn hãy lưu ý đến nghiên cứu định tính và nghiên cứu định lượng để đo lường giá trị thực của doanh nghiệp đó.

- Nghiên cứu định tính: Bạn hãy sử dụng phương pháp 4M (Meaning – Management – Moat – Mos) để tìm hiểu về công ty, ngành nghề kinh doanh hiện nay của công ty là gì, ban lãnh đạo, danh tiếng của công ty, lợi thế cạnh tranh của công ty thông qua các chỉ số như tăng trưởng về doanh thu, lợi nhuận, EPS, ROE, ROI,…

- Nghiên cứu định lượng thường nói về những yếu tố doanh thu, lợi nhuận, tiền lương, tài sản,…

2. Các nhân tố của phân tích cơ bản

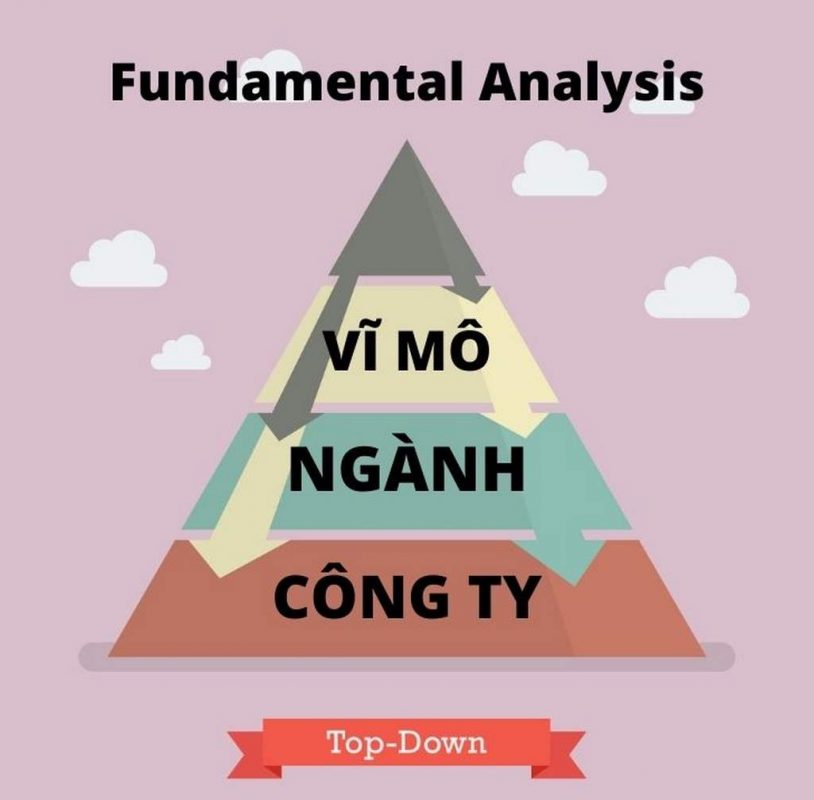

Trong thị trường cơ bản, chúng ta có thể phân tích từ thị trường chung, từ vĩ mô đến vi mô ảnh hưởng đến cổ phiếu bạn đang đầu tư. Đó là trường phái top – down.

- Phân tích toàn bộ nền kinh tế từ các điều kiện kinh tế, tác động của kinh tế ảnh hưởng gì đến doanh nghiệp, thị trường chứng khoán hay ngành của công ty mình đang đầu tư, từ đó có thể hiểu rõ hơn về doanh nghiệp đó.

- Các yếu tố vĩ mô mà nhà đầu tư cần phải quan tâm như tốc độ tăng trưởng GDP, tỷ giá hối đoái, cán cân thương mại, bình quân thu nhập trên đầu người, thuế,…

Trong thị trường cổ phiếu chứng khoán, phân tích cơ bản cần nghiên cứu đến:

- Phân tích các báo cáo tài chính của công ty (3 báo cáo tài chính quan trọng).

- Phân tích các chỉ tiêu quan trọng về EPS, ROE, ROI,…

- Phân tích thông tin cơ bản về doanh nghiệp

- Ngành nghề doanh nghiệp đang hoạt động

- Vị thế, danh tiếng của công ty

- Phân tích các yếu tố vĩ mô ảnh hưởng đến giá cổ phiếu đầu tư

Kết quả cuối cùng để bạn có đưa ra quyết định đầu tư hay không thì khi phân tích bạn phải đưa ra được những chỉ tiêu quan trọng như triển vọng phát triển của công ty trong thời gian tới, giá trị sổ sách trên mỗi cổ phiếu, nguồn thu nhập kỳ vọng của bạn và đưa ra giá trị hợp lý của cổ phiếu để đầu tư một cách chính xác nhất,…

3. Phương pháp định giá cổ phiếu của phân tích cơ bản

Để có thể chọn được cổ phiếu tốt, bạn phải xác định được giá trị thực của cổ phiếu đó. Việc phân tích và định giá cổ phiếu đóng vai trò quan trọng và cốt lõi nhất.

Trong thị trường chứng khoán, các nhà đầu tư xác định được sự chênh lệch của giá trị thực so với giá hiện bán trên thị trường thì nó sẽ mang lại cơ hội đầu tư rất lớn. Đây cũng là cơ hội cho các nhà đầu tư chốt lời cổ phiếu.

5 phương pháp định giá cổ phiếu sau đây sẽ giúp bạn có được cổ phiếu tiềm năng và cơ hội đầu tư lớn:

- Định giá cổ phiếu dựa trên hệ số P/E

- Định giá cổ phiếu theo phương pháp P/B

- Định giá cổ phiếu theo phương pháp cổ tức

- Định giá dựa trên tài sản ròng

- Định giá dựa trên các hệ số tài chính

Ngoài ra còn một số phương pháp định giá khác như định giá cổ phiếu dựa trên luồng tiền, định giá cổ phiếu theo phương pháp P/S,…

Mỗi phương pháp định giá khác nhau sẽ có ưu nhược điểm khác nhau.

Các nhà đầu tư cần tham khảo, lựa chọn cho mình phương pháp phù hợp nhất với mỗi doanh nghiệp để biết được giá trị nội tại của doanh nghiệp đó và biết được giá trị thực tại của cổ phiếu mình cần đầu tư.

4. Ưu điểm và nhược điểm của phân tích cơ bản

Ưu điểm:

- Xác định được giá trị thật của cổ phiếu. Từ đó bạn có thể mua khi giá cả nhỏ hơn giá trị thật.

- Tối ưu hóa dòng tiền, tích lũy tài sản và tích lũy cổ phiếu.

- Mua được nhiều cổ phiếu và quản lý được một số tiền lớn.

Nhược điểm:

- Khó xác định được điểm mua hợp lý

- Chưa tối ưu được điểm bán để có thể kiếm được lợi nhuận cao hơn.

Xem thêm: Phương pháp tổng hợp là gì? Làm sao để áp dụng hiệu quả?

5. Lời kết

Với những kiến thức chia sẻ ở trên bạn hiểu được phân tích cơ bản là gì. Từ đó bạn có thể so sánh được những lợi ích mà phân tích cơ bản mang lại so với phân tích kỹ thuật và hiểu tại sao mà nó lại quan trọng như vậy trong các hoạt động đầu tư kinh doanh của chúng ta. Hy vọng bạn sẽ tìm ra được kỹ thuật phân tích tốt nhất và kiếm lời nhanh nhất cho mình.

Tổng hợp: toptradingforex.com