Hiệu quả hoạt động của các ngân hàng là điều đặc biệt được quan tâm trong bối cảnh kinh tế và thị trường như hiện tại. Trải qua hai năm biến động lớn với đại dịch, các ngân hàng vẫn đang cố gắng tìm cách để tạo ra được nhiều giá trị hơn. Trong khi đó, nhà đầu tư lại các có tâm lý y ngại, xu hướng gửi tiền vào ngân hàng để lấy lãi không còn như trước.

Để đánh giá được hiệu quả hoạt động của ngân hàng, chỉ tiêu CIR đặc biệt quan trọng. Vậy CIR là gì? Cách tính như thế nào và làm thế nào để cải thiện được CIR?

1. CIR là gì?

CIR (Cost to Income Ratio) là tên viết tắt của tỷ lệ chi phí trên thu nhập, một trong những chỉ số quan trọng nhất để đánh giá hiệu quả trong các hoạt động kinh doanh, sự phát triển của ngân hàng hay các tổ chức kinh doanh, doanh nghiệp, sàn thương mại điện tử, v.v.

Các nhà kinh doanh luôn tìm mọi cách để làm sao cải thiện được tỷ lệ CIR này, càng thấp càng tốt. Hoặc ít nhất là tạo được ra nhiều giá trị nhất có thể trong từng đó chi phí quảng cáo, chi phí hoạt động đã được bỏ ra.

2. Cách tính CIR – Ngân hàng

Trong các tiêu chí đánh giá hiệu quả hoạt động của Ngân hàng, không thể nào thiếu được tỷ lệ CIR của ngân hàng. Dựa vào đây, các nhà đầu tư, hay người đứng đầu, cổ đông sẽ đo lường được nguồn lực có được sử dụng tốt hay không, tính toán làm sao để có được khối lượng đầu ra tốt nhất có thể.

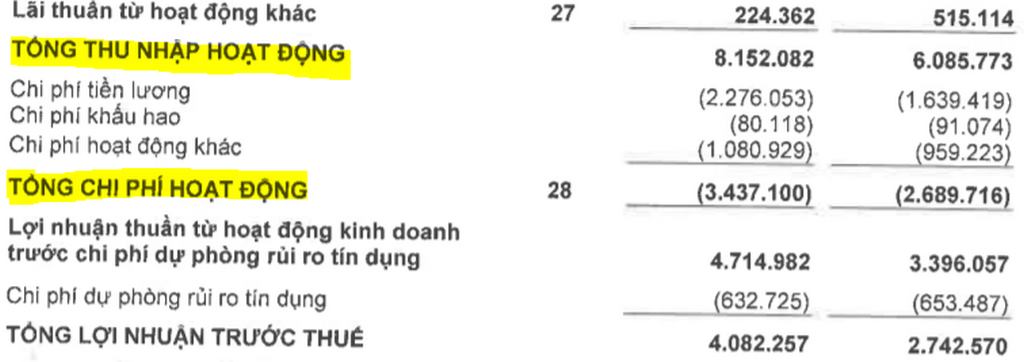

Tỷ lệ CIR = Chi phí hoạt động : Tổng thu nhập

Trong đó:

- Toàn bộ chi phí hoạt động của ngân hàng (không bao gồm các khoản chi phí dự phòng rủi ro) đã được bỏ ra.

- Tổng thu nhập: Thu nhập từ tất cả các nguồn hoạt động, mang lại lợi ích cho doanh nghiệp như: Tín dụng, hoạt động mua bán chứng khoán, ngoại hối, dịch vụ,v.v.

3. Ý nghĩa của CIR

Mỗi một chỉ số đều có ý nghĩa của riêng nó và CIR cũng vậy. Đặc biệt khi đây lại là chỉ số thể hiện được hoạt động, tính hiệu quả trong kết quả kinh doanh. Từ đó, phản ánh được rất nhiều điều.

3.1 Làm mục tiêu trong chiến lược phát triển

Các nhà hoạch định, chiến lược gia sẽ coi CIR là một cột mốc đặt ra để đặt mục tiêu phát triển cho các hoạt động của ngân hàng của mình. Sau đó, dựa vào đây để có những chiến lược ngắn hạn, trung hạn hoặc dài hạn đối với đơn vị của mình.

Ban lãnh đạo của ngân hàng sẽ là những người trực tiếp đề ra mục tiêu cho từng phòng ban của mình.

3.2 CIR làm thước đo để đánh giá hiệu quả của doanh nghiệp

CIR sẽ được coi là thước đo cực kỳ hiệu quả để doanh nghiệp đánh giá một cách tổng quát và đa diện kết quả kinh doanh của mình. Với từng đó chi phí, doanh nghiệp đã làm được gì, thu nhập về bao nhiêu. Nếu thêm chi phí có làm tăng thu nhập và ngược lại hay không.

Về cơ bản, chỉ số CIR càng thấp càng tốt. Tuy nhiên, trên thực tế, không phải ngân hàng nào cũng tìm cách giảm chi phí đầu tư để giảm CIR. Thay vào đó, họ tìm cách tăng thu nhập mà vẫn giữ nguyên được chi phí. Đó mới là thành công và sử dụng CIR một cách hiệu quả.

Đây là sự lầm tưởng cực kỳ nghiêm trọng của nhiều người. Họ nghĩ rằng, tỷ lệ CIR chỉ đơn thuần là phản ánh mức độ tiết kiệm chi phí của ngân hàng. Thậm chí nhiều ngân hàng luôn tìm cách giảm chi phí để CIR được tốt hơn. Tuy nhiên, đôi khi việc giảm chi phí lại không mang đến những trải nghiệm tốt cho khách hàng hay nhà đầu tư. Điều này đôi khi còn làm mọi chuyện trở nên cực đoan hơn.

Thay vì tìm cách giảm chi phí, các ngân hàng hiện nay đang có xu hướng giữ nguyên chi phí nhưng tăng hiệu suất, hiệu quả để gia tăng thu nhập. Họ chấp nhận đầu tư nhiều hơn, bỏ ra khoản phí nhiều hơn, miễn sao, thu được nhiều lợi nhuận hơn, CIR cũng tốt hơn.

3.3 CIR làm căn cứ để đầu tư

Với các nhà đầu tư đang có ý định giao dịch chứng khoán, tham gia đầu tư vào ngân hàng, thì chỉ số CIR là một chỉ số không thể nào bỏ qua khi tìm hiểu về một ngân hàng.

Chỉ số này sẽ phản ánh được doanh nghiệp hoạt động có hiệu quả hay không. Với từng đó vốn, doanh nghiệp hay ngân hàng sẽ làm như thế nào để mang lại thu nhập cho các nhà đầu tư. Hay ngược lại, họ có đang tiêu tốn quá nhiều cho các chi phí hay không. CIR quá cao mà thu nhập thấp thì cần phải đánh giá lại bộ máy nhân sự, hay người đưa ra chiến lược, v.v. để từ đó, nhà đầu tư cân nhắc lại việc có nên đầu tư vào đây hay không?

3.4 CIR là chỉ số tham khảo để nắm bắt được xu hướng của thị trường

Nắm bắt một cách nhanh nhạy xu hướng của thị trường cũng như tâm lý của khách hàng là điều cần thiết để doanh nghiệp hoạt động hiệu quả hơn. Ngoài ra, việc dựa vào tỷ lệ CIR và các chỉ số khác chẳng hạn như thặng dư cổ phần, điểm hòa vốn là giúp các nhà đầu tư hiểu rõ hơn về thị trường, đặc biệt là phân tích chính xác được tiềm năng của doanh nghiệp trong tương lai.

Bởi Tổng chi phí ở trong CIR gồm nhiều loại chi phí khác nhau: Marketing, nhân sự, môi giới,v.v. Chỉ cần phân tích việc sử dụng chi phí này như thế nào, ngân hàng sẽ biết được xu hướng của thị trường đang dần dịch chuyển như thế nào. Tăng lợi ích trước khi đầu tư mạnh tay hơn hay sẵn sàng trả nhiều chi phí để có những trải nghiệm tốt hơn.

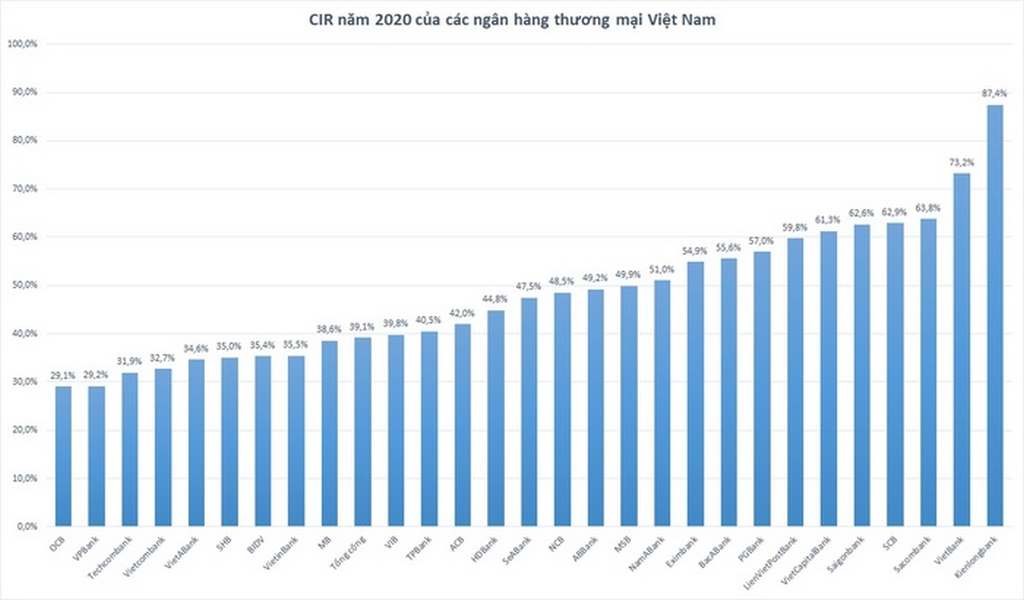

3.5 CIR là thước đo để so sánh các ngân hàng

Thành tích của các ngân hàng cũng có thể dùng CIR làm chỉ số để so sánh. Sau một năm đầy biến động với đại dịch, các ngân hàng đang có sự dịch chuyển và biến động khi chịu nhiều tác động từ người vay, cá nhân, tổ chức sử dụng các dịch vụ tín dụng của ngân hàng.

Ví dụ như trong năm 2020, ngân hàng OCB có sự vươn mình mạnh mẽ hay có thể coi là bước đột phá cực kỳ lớn khi nhảy từ Top 5 lên Top 1 ngân hàng có chỉ số CIR thấp nhất trong 28 ngân hàng thương mại được thống kê. Trong khi đó, vị trí quán quân này vào năm 2019 lại thuộc về VPBank.

Để làm được điều này, các ngân hàng không còn đơn thuần sử dụng chiến lược tiết kiệm chi phí như trước. Thay vào đó, họ đầu tư nhiều hơn, mạnh hơn nhưng tối ưu hóa để mang lại thu nhập nhiều hơn.

3.6 Phản ánh được tình hình kinh tế của Việt Nam

Thông qua chỉ số CIR của các ngân hàng, bức tranh kinh tế, thị trường Việt Nam lại được thể hiện một cách rõ ràng hơn.

Ngân hàng Trung ương sẽ nắm bắt được tình hình hoạt động của các ngân hàng bên dưới, hiệu quả hay không, có những khó khăn hay lợi thế như thế nào. Từ đây có những chính sách phù hợp cho những năm tiếp theo, đặc biệt là khi đại dịch COVID – 19 vẫn đang tiếp diễn. Thêm vào đó, là bối cảnh nền kinh tế Việt Nam cũng được thể hiện rõ nét hơn.

4. Cải thiện chỉ số CIR

Đây là điều mà các ngân hàng luôn mong muốn và tìm mọi cách để làm được nó. Chính Ông Nguyễn Đình Tùng – Tổng giám đốc của Ngân hàng OCB đã chia sẻ rằng phương pháp đầu tiên để cải thiện CIR là tăng năng suất bán hàng. Mà muốn làm được điều này thì không có gì khác ngoài việc cải thiện chất lượng sản phẩm, dịch vụ cho khách hàng. Chỉ có liên tục cải tiến hóa để thỏa mãn nhu cầu thì khách hàng mới chấp nhận, thậm chí là sẵn sàng bỏ ra nhiều chi phí hơn để có được sự hài lòng.

Việc thứ hai để CIR tốt hơn là tận dụng các nguồn lực sẵn có về con người và công nghệ để bắt kịp được xu hướng thị trường, luôn tiên phong để tìm ra những cái mới cho khách hàng sử dụng.

Tổng kết

Tỷ lệ CIR của ngân hàng là một chỉ số luôn quan trọng không chỉ trong hoạt động của ngân hàng. Đối với bất kỳ một doanh nghiệp nào, điều họ mong muốn luôn là tối ưu hóa chi phí quảng cáo để gia tăng thu nhập. Chỉ có cách này mới làm cho doanh nghiệp tồn tại và phát triển.

Tổng hợp: toptradingforex.com