Mỗi ngày trên các phương tiện truyền thông, báo đài, bạn sẽ thấy được các tin tức về thị trường kinh tế, các báo cáo về sự thay đổi của lãi suất đang diễn ra như thế nào. Tại sao nó được nói nhiều đến như vậy? Và những ứng dụng của nó trong giới kinh doanh, tài chính và chính phủ sẽ được hiểu rõ hơn qua bài viết dưới đây:

1. Lãi suất là gì?

Lãi suất là tỉ lệ % để tính ra số tiền lãi trong một kỳ mà người vay sẵn sàng trả cho việc sử dụng tiền của người cho vay. Cụ thể, nó được tính theo tỷ lệ phần trăm nhân với số tiền gốc mà người vay muốn vay trong một thời gian cụ thể.

Nói một cách đơn giản thì lãi suất là “chi phí” mà người đi vay phải trả cho người cho vay và là tỷ lệ sinh lời, khoản lợi mà người cho vay có được từ khoản vốn cho vay. Nó thường được hiển thị dưới dạng phần trăm chứ không biểu diễn dưới dạng số tuyệt đối như giá cả của hàng hóa và thường chịu ảnh hưởng bởi các ngân hàng trung ương.

Ví dụ nếu ngân hàng cho bạn vay 1 tỷ đồng với với lãi suất tiền gửi 5%/năm. Vậy mỗi năm bạn phải trả cho ngân hàng là 50 triệu đồng. Số tiền 50 triệu đồng là chi phí bạn phải bỏ ra để có được số tiền 1 tỷ đồng tại thời điểm đó trong vòng 1 năm.

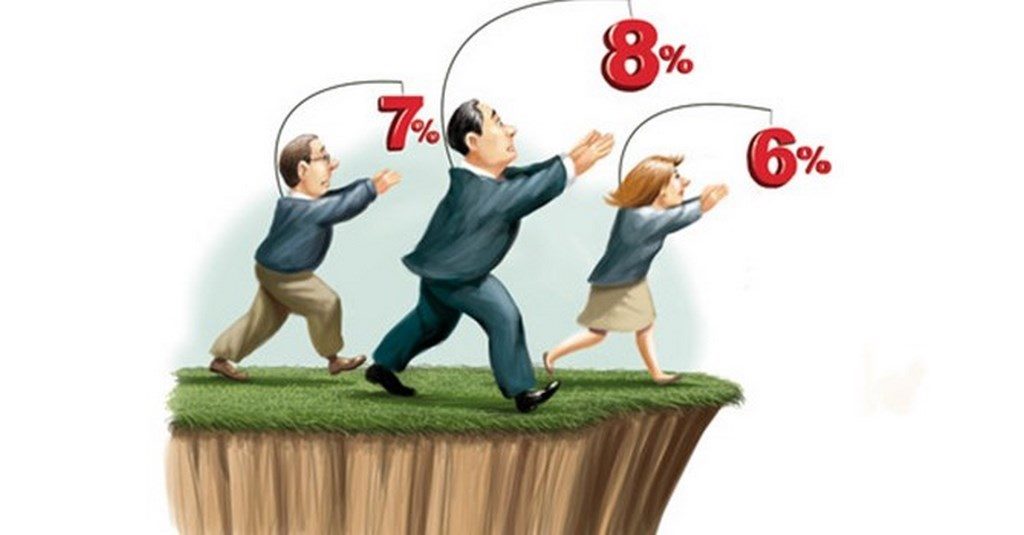

Thông thường thì các ngân hàng sẽ định mức tỷ lệ phần trăm vay cao hơn so với số tiền họ trả cho người gửi. Và họ sẽ có những mức tỷ lệ khác nhau phụ vào nhiều yếu tố như mức độ rủi ro cao hay thấp, các loại hình vay là gì, thời hạn vay trong bao lâu,…

Mục tiêu của việc tạo ra lãi suất là để điều tiết các chính sách tiền tệ theo từng thời điểm, cân bằng được tổng cung và tổng cầu tiền tệ, xử lý được các tình trạng như thất nghiệp, nợ xấu, lạm phát.

Khi một mức lãi suất được đề ra nó có thể ảnh hưởng tích cực hoặc tiêu cực đến thị trường kinh tế của một nước. Do đó Ngân hàng nhà nước luôn phải kiểm soát theo định kỳ.

2. Các loại lãi suất cơ bản trên thị trường

Có nhiều loại lãi suất khác nhau giữa người đi vay và người cho vay:

- Lãi suất gửi tiết kiệm: là lãi suất mà các ngân hàng phải trả cho các khoản tiền gửi vào. Có nhiều mức khác nhau và còn phụ thuộc vào kỳ hạn gửi vào và loại tiền gửi là gì (tiền gửi tiết kiệm, tiền gửi có kỳ hạn, không kỳ hạn,…), số lượng tiền nhiều hay ít.

Có rất nhiều người gửi tiết kiệm vì thế loại này rất phổ biến và xét riêng về biên độ dao động thì cũng ít biến động nhất trong thị trường. Người gửi cho vay và người đi vay là các ngân hàng.

- Lãi suất cho vay: là lãi suất mà người đi vay phải trả cho ngân hàng khi thực hiện một khoản vay. Có nhiều loại hình vay khác nhau như vay trả góp, vay qua thẻ tín dụng, vay tín chấp, vay thế chấp,… Ngân hàng thương mại cho vay và các doanh nghiệp, cá nhân là người đi vay.

- Lãi suất liên ngân hàng: là mức lãi suất mà các ngân hàng áp dụng khi cho nhau vay, các ngân hàng sẽ vay qua lại lẫn nhau, được hình thành qua quan hệ cung cầu vốn vay giữa các ngân hàng với nhau và phụ thuộc vào quy định mức tỷ lệ phần trăm cho vay của ngân hàng trung ương.

Khi thiếu vốn ở các ngân hàng thương mại thì sẽ xảy ra tình trạng này để có thể đảm bảo được lượng vốn dự trữ bắt buộc. Thông thường các khoản này sẽ diễn ra trong ngắn hạn giữa các ngân hàng với nhau.

- Lãi suất tái chiết khấu, tái cấp vốn: được tính bằng tỷ lệ phần trăm trên mệnh giá của các giấy tờ có giá trị và khi ngân hàng trung ương cấp tiền vay cho ngân hàng thì sẽ được khấu trừ ngay. Ngân hàng nhà nước cho vay, và người đi vay là ngân hàng thương mại

- Lãi suất cơ bản: được quy định bởi ngân hàng nhà nước và được các ngân hàng thương mại sử dụng làm cơ sở hình thành nên các mức lãi suất kinh doanh của mình. Đây được coi là mức vay thấp nhất, và thích vay nhất đối với người đi vay.

3. Người vay và người cho vay với lãi suất

Số tiền ngày hôm nay bạn cho người khác vay (nghĩa là bạn chuyển quyền sử dụng vốn cho người khác) cũng đồng nghĩa với việc bạn hy sinh quyền sử dụng số tiền đó hôm nay chỉ với hy vọng bạn sẽ nhận được một khoản tiền lớn hơn trong tương lai.

Việc cho vay sẽ không xảy ra nếu không có một khoản lãi hay không có một sự bù đắp thỏa đáng về thời gian sử dụng của số tiền đó.

Đối với cá nhân người vay và người cho vay thì tỷ lệ phần trăm tiền lãi là một yếu tố quan trọng, là yếu tố chính trong việc tạo ra thu nhập từ khoản tiền bạn có được. Quan trọng là bạn phải hiểu được rõ tỷ lệ phần trăm tiền lãi của bạn thay đổi như thế nào trong thị trường kinh tế đang diễn ra.

Ở thời điểm hiện tại nếu bạn vay ở mức lãi suất 1,5% và đảm bảo mình có thể kiếm lại được số tiền lời ở mức gấp 3 gấp 5 thì hãy vay càng nhiều càng tốt.

Tỷ lệ phần trăm tiền lãi này luôn thay đổi, giả sử bạn là người đi vay hoặc người cho vay hoặc cả hai thì bạn phải hiểu được những thay đổi đó và nếu bạn là người cho vay bạn sẽ có thể chịu khoản rủi ro lớn nhất là người vay không trả lại khoản vay.

Việc mà người vay không trả lại khoản vay đó cũng có thể gọi là rủi ro vỡ nợ, không thu hồi được vốn. Lãi suất ở đây đóng vai trò là khoản bồi thường cho rủi ro này.

Đi cùng với rủi ro vỡ nợ thì rủi ro lạm phát cũng là mối lo ngại đối với các cá nhân, doanh nghiệp, các nhà đầu tư,…

Khi tỷ lệ lạm phát càng cao thì lãi suất càng có khả năng tăng cao. Vì sao? Bởi vì khi mà giá cả hàng hóa tăng một cách đột ngột thì ai cũng có thể bị ảnh hưởng. Những người cho vay sẽ có xu hướng yêu cầu mức tỷ lệ phần trăm tiền lãi cao hơn để họ có thể bù đắp cho số tiền họ sẽ được trả trong tương lai.

Ví dụ một cá nhân đi vay tiền ngay thời điểm bây giờ và trả trong vòng 3 năm. Giá cả của hàng hóa, dịch vụ bạn trả sẽ thay đổi, có thể trong 3 năm tới tăng gấp đôi, gấp ba do lạm phát thì việc đi vay ngay tại thời điểm bây giờ sẽ làm giảm sức mua ban đầu cho hàng hóa dịch vụ đó.

Khi đạt được thỏa thuận vay từ hai bên thì người vay phải trả một khoản tiền lãi để có được hàng hóa, sản phẩm, dịch vụ ngay tại thời điểm đó mà không cần đợi khoản tiền tiết kiệm trong tương lai.

Cụ thể, hiện tại nếu bạn không đủ tiền để mua được thửa đất, bạn có thể vay và khoản vay này cho phép bạn sở hữu thửa đất đó ngay thay vì phải đợi đủ tiền trong tương lai. Trong trường hợp bạn không có ý định vay thì đợi khi đủ tiền tiết kiệm có được trong tương lai nhưng có thể lạm phát đã làm tăng giá trị của thửa đất đó lên gấp mấy lần so với hiện tại.

Qua đó ta cũng thấy được lãi suất vay này sẽ bảo vệ và tránh được sự gia tăng lạm phát của các hàng hóa đó trong tương lai.

Các tổ chức doanh nghiệp cũng có thể đi vay để hoàn thành các mục tiêu và tìm kiếm lợi nhuận. Họ vay tiền ở thời điểm lãi suất thấp để có được máy móc thiết bị hiện đại, mở thêm cơ sở sản xuất để có thể kiếm lợi nhuận một cách sớm nhất và tiết kiệm chi phí nhất. Điều này rất quan trọng, nó ảnh hưởng trực tiếp đến kết quả kinh doanh và lợi nhuận của doanh nghiệp.

Với chính phủ thì lãi suất là công cụ cho vay vốn và huy động vốn và hơn thế nữa còn là công cụ điều tiết chính sách tiền tệ quốc gia, điều tiết sản xuất kinh doanh theo đúng mục tiêu, đúng hướng, cân bằng tổng cung và tổng cầu tiền tệ,…

Lời kết

Với những kiến thức chia sẻ ở trên, bạn đã hiểu được khái niệm lãi suất là gì, những loại lãi suất cơ bản trong các ngân hàng hiện nay và việc vay, cho vay với lãi suất sẽ có lợi ích gì. Hy vọng chúng ta sẽ có thêm những kiến thức về các thuật ngữ liên quan và có thể sử dụng trong các trường hợp cần thiết.

Tổng hợp: toptradingforex.com