Khi nhận được một dự án, một lời mời góp vốn vào dự án nào đó, trước khi bắt đầu, nhà đầu tư luôn đặt ra câu hỏi rằng dự án đó có lãi, hoàn vốn hay lỗ? Hay giữa hai dự án đầu tư thì nên triển khai dự án nào? Với những trường hợp như vậy, đừng quên sử dụng giá trị hiện tại thuần hay giá trị hiện tại ròng – NPV? Nó sẽ cho nhà đầu tư biết được có nên đầu tư vào dự án hay không?

1. Định nghĩa giá trị hiện tại thuần là gì?

Giá trị hiện tại thuần hay giá trị hiện tại ròng được gọi tắt theo tên tiếng Anh là NPV. Đây là giá trị khi có sự chênh lệch giữa giá trị vào và giá ra. Hiểu đơn giản thì đây chính là sự chênh lệch giữa doanh thu hiện tại ròng trừ đi chi phí hiện tại ròng.

Giá trị hiện tại ròng được áp dụng để tính và sử dụng trong nhiều lĩnh vực như chứng khoán, tài chính, khả năng thu lời của một dự án nào đó. Thông qua NPV, nhà đầu tư biết được các dự án mà mình đang triển khai lỗ hay lãi, từ đó, tìm ra các biện pháp, chính sách để cải thiện nó. NPV càng lớn, điều này chứng tỏ nhà đầu tư đang đi đúng hướng và nhận được nhiều lợi ích.

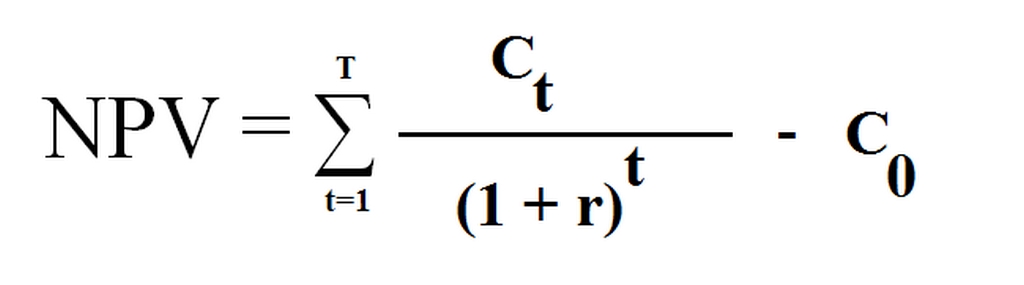

2. Công thức tính giá trị hiện tại thuần

Giải thích các ký hiệu:

+Ct: Dòng tiền ở thời điểm t

+C0: Nguồn vốn ban đầu bỏ ra cho dự án

+t: khoảng thời gian tính NPV

+n: Tổng thời gian để thực hiện dự án

+r: Tỷ lệ chiết khấu

Khi tính toán được NPV một cách chính xác, nhà đầu tư hay chủ dự án sẽ biết được mình cần những gì, đã làm gì với dự án. Trong thời gian vừa qua, các chiến lược phát triển dự án có hiệu quả không. Từ đó, đưa ra các chính sách cũng như chiến lược mới.

Trước khi bắt đầu thực hiện một dự án nào đó, nhà đầu tư có thể sử dụng công thức tính giá trị hiện tại ròng này để biết được mình có nên thực hiện, tham gia vào dự án đó không. Nếu như NPV dương thì kết quả nhận được là khả thi, nên cân nhắc đầu tư. Và ngược lại, nếu NPV âm thì không nên thực hiện dự án.

Tuy nhiên, khi NPV dương nhưng không quá lớn, nhà đầu tư cũng nên cân nhắc lại việc có nên tiến hành bắt đầu dự án hay không. Bởi nếu như giá trị không quá lớn mà vẫn tham gia vào dự án thì có thể bỏ lỡ mất các cơ hội thực hiện các dự án khác có giá trị lớn hơn.

Đây chính là lúc ta lựa tính đến chi phí cơ hội. Chi phí cơ hội được hiểu đơn giản là những gì mà ta phải mất nếu chọn cơ hội khác. Việc tính toán này thường được đưa ra khi nhà đầu tư có nhiều hơn một dự án đang cân nhắc. Lúc này, cần tính toán tất cả các dự án. Dự án nào có NPV cao nhất sẽ được lựa chọn. Hoặc nếu NPV cao bằng nhau thì nên lựa chọn dự án đầu tư có chi phí cơ hội thấp hơn.

3. Các chỉ số cần phải quan tâm khi tính giá trị hiện tại thuần

Sau khi nắm được cách tính NPV, điều cuối cùng mà chúng ta cần quan tâm là kết quả của nó. Kết quả này sẽ giúp cho các nhà đầu tư biết được có nên thực hiện và triển khai các dự án đó không.

+Trường hợp 1: NPV > 0

Khi NPV > 0 tức là giá trị dương, nhà đầu tư nếu thực hiện thì sẽ nhận được lợi nhuận từ dự án. Như vậy là nên thực hiện.

+Trường hợp 2: NPV = 0

Nếu giá trị ròng = 0, tức là nhà đầu tư nhận về lợi nhuận bằng 0, ở mức hòa vốn. Lúc này, điều mà nhà đầu tư cần phải xem xét đến là tỷ lệ chiết khấu. Nếu mức chiết khấu đang ở trong mức an toàn thì có thể triển khai dự án. Nhưng ngược lại, nếu tỷ lệ chiết khấu ở mức báo động thì nhà đầu tư nên dừng việc triển khai dự án.

+Trường hợp 3 : NPV < 0

Nếu rơi vào trường hợp này, có nghĩa là khi thực hiện, nhà đầu tư có thể sẽ bị lỗ vốn. Vậy thì không nên thực hiện dự án.

3.1 Tỷ lệ chiết khấu r

Đây là chỉ số tiếp theo mà nhà đầu tư cần phải quan tâm khi tính toán đến giá trị hiện tại thuần. Bởi như ở trên đã nói, nếu NPV = 0 thì đây là thời điểm hòa vốn nếu thực hiện dự án. Tuy nhiên, trên thực tế, nhiều nhà đầu tư vẫn chấp nhận làm dự án dù biết rằng nó hòa vốn. Do ngoài lợi nhuận, nhà đầu tư có thể nhận được một số yếu tố khác.

Nhưng họ vẫn phải xét đến tỷ lệ chiết khấu. Định nghĩa cũng như quan điểm của mỗi nhà đầu tư về tỷ lệ này là khác nhau. Nhiều người cho rằng với mức như vậy thì có thể thực hiện được dự án rồi. Nhưng cũng có những người nhận định tỉ lệ chiết khấu r như vậy là quá mạo hiểm, không nên thực hiện.

Ngoài ra, cũng còn một số các tham số khác cần phải tính toán đến như giá trị tài sản thanh lý khi dự án kết thúc. Các thông số nhỏ khác cũng rất nhiều và đều ảnh hưởng đến cách tính giá trị hiện tại ròng. Điều này đôi khi làm cho việc tính toán trở nên phức tạp và khó khăn hơn.

4. Giá trị hiện tại thuần có ý nghĩa gì với việc góp vốn đầu tư

Nếu đã nắm được đến đây, hẳn nhà đầu tư sẽ hiểu được cách tính và những yếu tố tác động đến NPV. Do đó, không khó hiểu khi vì sao nó được đưa vào ứng dụng để tính toán giá trị ròng nhà đầu tư nhận được trước khi bắt đầu triển khai một dự án nào đó.

Việc có nên góp vốn vào một dự án hay không cần được tính toán dựa trên nhiều yếu tố khác nhau. Nhà đầu tư cần cân nhắc kỹ lưỡng, lợi nhuận có thể nhận được và những rủi ro có thể gánh phải. Chính vì vậy mà NPV cực kỳ quan trọng.

+Khi nắm và hiểu được cách tính NPV, áp dụng nó vào các chiến lược, dự án sắp tới của mình. Nhà đầu tư sẽ biết được giá trị mình cần góp vốn là bao nhiêu, nhận vệ bao nhiêu, doanh nghiệp hòa vốn ở thời điểm nào. Từ đó, xác định được giá trị của dự án, số tiền cần bỏ ra của bản thân hay doanh nghiệp.

+NPV không chỉ cho biết kết quả có nên thực hiện dự án hay không mà còn chỉ ra được giá trị của dòng tiền theo từng năm thay đổi như thế nào. Sau đó, có thể tính toán để trừ đi vào dòng tiền của tương lai. Khi đã trừ đi như vậy, sẽ biết được chính xác số tiền nhận về ở thời điểm hiện tại là bao nhiêu.

Nhiều nhà đầu tư không tính toán được điều này, dẫn đến trường hợp ở thời điểm hiện tại có thể thu về số lớn, nhưng quên mất sự trượt giá của tiền tệ. Dẫn đến việc tiền trong tương lai thu về thấp, cuối dự án hoàn vốn hoặc thua lỗ mà không nhận ra.

+NPV cũng sẽ cho nhà đầu tư biết được các giai đoạn sử dụng dòng tiền như thế nào. Phân chia và đưa ra các chiến lược hợp lý cho từng giai đoạn. Ở giai đoạn đầu thì cần bao nhiêu tiền, giai đoạn giữa bao nhiêu và cuối dự án phải đưa vào ngân sách bao nhiêu.

Có được chiến lược này, nhà đầu tư sẽ dễ dàng huy động vốn, phân chia một cách hợp lý hơn. Xen lẫn vào đó là các dự án có thể xoay vòng vốn, thực hiện cùng lúc nhiều dự án khác nhau.

Tổng kết

Trên đây là các thông tin, khái niệm giá trị hiện tại thuần là gì? Cách tính như thế nào và các tham số ảnh hưởng đến NPV. Hy vọng, bài viết này sẽ cung cấp cho các nhà đầu tư thêm thông tin để tính toán cho lợi nhuận của dự án một cách hợp lý nhất.