Broker là gì? Chắc hẳn khái niệm Broker không còn xa lạ gì đối với cộng đồng trader. Việc hiểu rõ các khái niệm về thị trường sẽ giúp các nhà đầu tư phân tích và đưa ra những phán đoán chính xác hơn, từ đó đạt lợi nhuận mong muốn.

1. Khái niệm Broker là gì?

Broker là tên gọi của sàn môi giới về chứng khoán. Broker là công cụ trung gian kết nối giữa người mua (Buyer) và người bán (Seller) cổ phiếu. Trước khi các nhà đầu tư muốn chọn được sàn giao dịch, cần phải tìm cho mình được sàn môi giới đáng tin cậy.

Việc hiểu rõ các chức năng của từng loại sàn giao dịch cũng nhưng khái niệm của chúng, giúp chúng ta giảm thiểu được các rủi ro khi thực hiện các giao dịch trên sàn. Bên cạnh đó, các nhà đầu tư cũng cần hiểu rõ khái niệm của Forex Broker (còn được gọi tắt là FX).

Forex Broker là gì? Đây được xem là các nhà môi giới ngoại hối, hay còn được gọi là bên trung gian, nhiệm vụ chính là thực hiện kết nối giữa người bán và người mua. Nghĩa là khi chúng ta tham gia các giao dịch trên thị trường, thì chúng ta không thể trực tiếp thực hiện lệnh lệnh giao dịch lên đối tượng mua và bán.

Đồng nghĩa với việc khi muốn thực hiện một lệnh giao dịch, chúng ta cần được thông qua bởi một bên trung gian, chính là các nhà môi giới Forex. Các nhà Forex Broker này sẽ thực hiện kết nối các lệnh giao dịch của bên mua và bên bán.

2. Các loại Forex Broker

Trên thị trường hiện nay có hai loại Forex Broker chính đó là:

- Những nhà Forex Broker hoạt động theo mô hình Dealing Desk

- Những nhà Forex Broker hoạt động theo mô hình No Dealing Desk

2.1 Nhà Forex Broker hoạt động theo mô hình Dealing Desk

Những nhà Forex Broker trên thị trường mà hoạt động theo mô hình Dealing Desk thì còn được gọi là Market Makers hoặc là các nhà tạo lập thị trường.

Điểm đặc trưng của các sàn Broker hoạt động theo mô hình này là dựa theo nguyên tắc: Kiếm tiền thông qua việc cộng khoảng chênh lệch dựa trên giá mua và giá bán (còn được gọi là chênh lệch Spread). Spead thường là những mức cố định.

Điểm đặc trưng thứ hai theo mô hình này là các nhà môi giới hoại hoái có giao dịch ngược với khách hàng. Thỉnh thoảng những sàn Broker xuất hiện hiện tượng Requote (báo giá lại).

Đối sàn Broker loại này, khi mà các trader tiến hành đặt lệnh, sàn bắt đầu tiến hành tổng hợp tất cả các lệnh này lại. Sau khi đã tổng hợp xong, tiến hành chuyển qua một cái bàn Dealing Desk. Tại đây các lệnh được đặt ra sẽ bắt đầu được xử lý theo hai trường hợp sau đây:

- Trường hợp 1

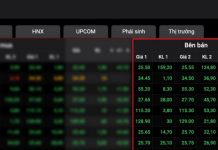

Ở trường hợp này sàn sẽ tiến hành ráp tổng khối lượng giao dịch mua cùng với tổng khối lượng giao dịch bán của nhà đặt lệnh giao dịch lại với nhau. Tại đây, các nhà môi giới sẽ “ăn” phần chênh lệch được cộng vào giữa giá bán và giá mua (Spread cố định).

- Trường hợp 2

Khi tổng khối lượng giao dịch giữa nhà mua và nhà bán khác nhau và không khớp nhau. Có nghĩa là khối lượng bên bán lớn hơn khối lượng bên mua hoặc ngược lại. Lúc này, sàn Broker sẽ đóng vai trò như các trader và họ sẽ thực hiện các lệnh giao dịch ngược lại với bạn. Chính giai đoạn này, các bất cập trong giao dịch bắt đầu xuất hiện.

Khi bất cập xảy ra, thì quyền lợi của sàn Broker và quyền lợi của người giao dịch bị đối lập với nhau. Hiểu đơn giản là, khi bạn thua thì sàn Broker sẽ thắng, còn khi bạn thắng thì sàn sẽ bị thua.

Đến đây, chúng ta có thể hiểu rõ hơn những bất cập mà hay được nhắc đến chẳng hạn như sàn Broker ôm lệnh, giảm Spread,… thì thường xảy ra ở những sàn Dealing Desk này. Nguyên nhân của hiệu tượng Requote chính là khi xảy ra các lệnh không khớp dẫn đến việc ôm lệnh. Bởi vì họ cần phải thực hiện sự cân đối giữa giá mua và giá bán, nhằm mục đích điều chỉnh các lệnh mà họ ôm để bên sàn Broker được giảm thiểu nhiều nhất các rủi ro.

2.2 Nhà Forex Broker theo mô hình No Dealing Desk

Về bản chất của Broker, các sàn Forex đều hoạt động theo theo hình này là đa số. Mấu chốt của mô hình này là họ sẽ không tác động đến bất kì lệnh nào của khách hàng. Mô hình này chỉ đơn thuần là liên kết các lệnh mua và lệnh bán đã được đặt ra với nhau.

Cụ thể của mô hình này có thể được hiểu là, họ sẽ tổng hợp tất cả các lệnh được các trader đặt ra. Sau đó, chuyển tất cả chúng đến nhà thanh khoản của họ thông qua một hệ thống phần mềm giao dịch. Đa số các nhà cung cấp thanh khoản là các đơn vị có khả năng thâm nhập vào thị trường liên ngân hàng. Chẳng hạn như: các tổ chức tín dụng, ngân hàng, các quỹ đầu tư, các nhà môi giới khác,…

Như vậy, đến đây thì chúng ta hiểu được rằng các tỷ giá mà chúng ta có thể nhận được trên các phần mềm khi chúng ta giao dịch trên sàn Broker sẽ gần sát với tỷ giá liên ngân hàng đưa ra nhất.

Để hiểu rõ hơn bản chất hệ thống liên ngân hàng là gì khi khi giao dịch Broker, bạn có thể tìm hiểu các bài viết về các đối tượng tham gia trên thị trường Forex. Đối sàn Broker hoạt động theo mô hình này thì được chia thành hai loại chính: Broker STP và Broker STP ECN.

3. Các loại mô hình giao dịch trên sàn Forex Broker theo No Dealing Desk

3.1 STP Broker

STP là viết tắt cho Straight through processing, hay còn được gọi là hệ thống xử lý giao dịch trực tiếp. Đối với các nhà môi giới Broker thực hiện theo các mô hình này, họ sẽ chuyển lệnh trực tiếp đến các nhà cung cấp thanh khoản của họ. Doanh thu các các sàn Forex Broker theo loại này phần lớn là từ các khoản chênh lệch Spread được cộng thêm vào từ giá mua và giá bán. Ở đây, Spead này là khoản Spread biến động và không tồn lại lệnh báo giá lại (No requote).

3.2 ECN Broker

ECN (Electronic communication network) là mạng lưới truyền thông điện. Đối với những sàn Broker hoạt động theo mô hình này, họ sẽ ráp nối các lệnh mua và lệnh bán trực tiếp lại với nhau.

Các sàn ECN Broker sẽ không có mức chênh lệch Spread bởi vì các lệnh giao dịch được ráp nối trực tiếp với nhau. Bởi vì Spread = 0 nên nguồn thu của nhà môi giới tại sàn Broker chủ yếu đến từ phí hoa hồng (Communication) trên từng cái giao dịch. Các sàn Broker theo mô hình ECN này cũng không tồn lại hiện tượng requote.

3.3 STP + ECN Broker

Đối với hiện tượng STP + ECN Broker này, họ vẫn “ăn” phần chênh lệch giữa giá mua và giá bán. Spead vẫn tồn tại nhưng mức chênh lệch nó rất thấp và không được chú trọng. Phí hoa hồng cũng được chi trả trên từng giao dịch.

Tóm tắt lại:

Dealing Desk: Không tồn tại phí hoa hồng, Spread cố định và xảy ra hiện tượng ôm lệnh. Nếu sàn Broker không ổn định và không đủ mạnh, nhà đầu tư sẽ gặp nhiều rủi ro khi giao dịch. Hãy chắc chắn rằng bạn đã tìm hiểu thật kỹ về mô hình này trước khi tiến hành tham gia và đặt lệnh giao dịch.

No Dealing Desk: Ưu điểm chung của sàn này là không ôm lệnh. Vì thế mà nhà đầu tư có thể tránh được một số rủi ro so với khi giao dịch theo Dealing Desk.

- STP Broker: Không phí hoa hồng, có Spread

- ECN Broker: Có phí hoa hồng, không có Spread

- STP + ECN Broker: Có phí hoa hồng, có Spread thấp và không đáng kể.

Broker là gì? Các loại hình mà một nhà đầu tư cần phải nắm rõ trước khi tham gia vào thị trường. Tất cả đã được chúng tôi phân tích và tổng hợp trên bài viết này. Mong rất chúng hữu ích đối với bạn.

Tổng hợp: toptradingforex.com