Sử dụng các công cụ, đòn bẩy tài chính là một trong những chính sách cực kỳ thông minh và khôn ngoan của các nhà đầu tư có kinh nghiệm. Họ biết tận dụng sức mạnh của người khác để giảm thiểu rủi ro cho mình. Tuy nhiên, nếu như không xác định rõ và có kinh nghiệm thực chiến thì đôi khi lại gây phản tác dụng. Điển hình như Margin. Hãy cùng tìm hiểu chi tiết hơn về Margin nhé!

1.Định nghĩa về Margin

Margin là một thuật ngữ được dùng phổ biến trong thị trường chứng khoán. Nó được hiểu là một loại giao dịch ký quỹ khi nhà đầu tư tham gia vào các hoạt động giao dịch trên thị trường chứng khoán. Margin được sử dụng như một đòn bẩy để giúp các nhà đầu tư.

Những người không có nhiều lợi thế về vốn tài chính có thể vay từ các công ty phát hành chứng khoán để thúc đẩy việc phát triển các dự án đầu tư của mình. So với việc tự sử dụng tiền của mình thì hình thức Margin mang đến nhiều lợi ích và hiệu quả cũng cao hơn rất nhiều. Vậy lợi ích mà Margin mang đến cho các nhà đầu tư là gì?

1.1 Lợi ích khi sử dụng Margin – Đòn bẩy tài chính

Không phải tự nhiên mà một dịch vụ được ra đời, chắc chắn nó phải mang lại những giá trị nào đó cho cả những người đầu tư và những người phát triển sàn giao dịch đó.

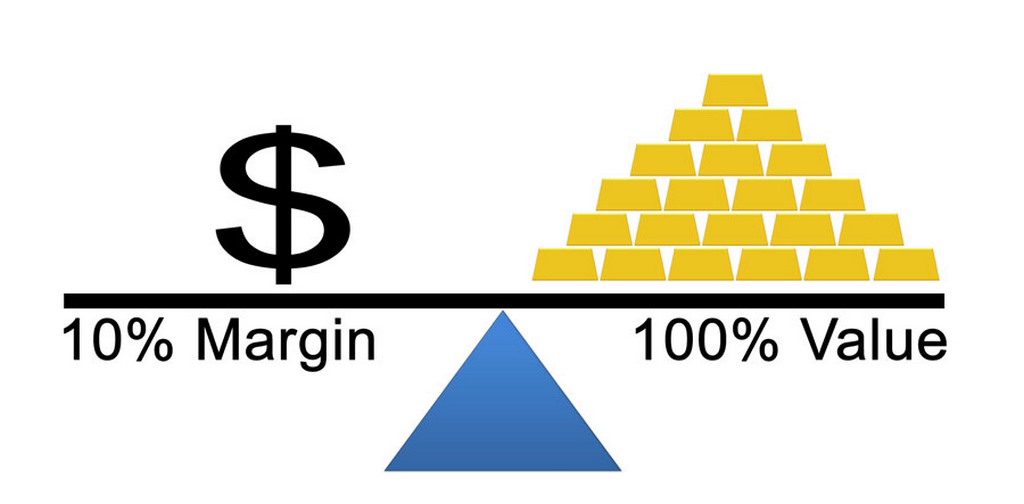

Dịch vụ tài chính Margin cũng vậy, nó ra đời giống như nhân thêm nhiều sức mạnh cho các nhà đầu tư thông qua việc tận dụng nguồn vốn ít ỏi của họ nhưng lại mua được nhiều cổ phiếu hơn. Không sai, chính là sử dụng vốn ít nhưng mua được nhiều cổ phiếu, tất nhiên là mức giá vẫn như vậy – Margin.

Ví dụ đơn giản nhé! Bạn có 200 USD và bạn muốn mua 1.000 cổ phiếu mã X00. Nhưng số tiền không đủ để mua được từng đó cổ phiếu. Bạn sử dụng lệnh Margin 1:2. Tức tỷ lệ đòn bẩy ở đây là 1:2.

Tức là lúc này, công ty phát hành chứng khoán đã cho phép bạn vay thêm 400 USD nữa để có tiền mua được 1.000 mã cổ phiếu X00 theo mong muốn.

Tất nhiên, mức lãi suất phải trả lại là một câu chuyện khác giữa nhà đầu tư và công ty chứng khoán. Nó còn tùy thuộc vào công ty bạn chọn và tỷ lệ đòn bẩy Margin là bao nhiêu.

Nhưng dĩ nhiên, điều mà người ta nhận được sau Margin đó là cơ hội. Khi sở hữu được 1.000 cổ phiếu đó rồi, lợi nhuận họ nhận được chắc chắn sẽ cao hơn để có thể trả được những khoản lãi đó.

Margin chính là một trong những cách cực kỳ hiệu quả để tối ưu hóa lợi nhuận, tối ưu hiệu suất vào đầu tư. Nhất là đây lại là công cụ cực kỳ thích hợp để sử dụng trong các trường hợp giá của cổ phiếu cao hơn nhiều so với lãi suất phải trả khi đi vay.

Tất nhiên, nhà đầu tư khi chọn Margin cũng phải cân nhắc. Bởi nếu tính toán sai, dự báo không đúng về xu hướng tăng giá của cổ phiếu mà vẫn đặt lệnh Margin thì có thể họ vừa lỗ lại vừa phải gánh thêm các khoản lãi khác.

1.2 Cần phải quan tâm các yếu tố nào trong Margin

Trước khi quyết định đặt lệnh Margin, nhà đầu tư cần phải tham khảo ít nhất là 4 yếu tố liên quan đến nó. Bao gồm:

+ Tỷ lệ cho vay Margin từ các công ty chứng khoán là bao nhiêu. Tỷ lệ này giữa các ngân hàng, công ty cho vay là công giống nhau. Nó có thể là 20, 30, 40, 50% tùy thuộc theo quy định về Margin.

+Mã chứng khoán muốn vay Margin: Không phải mã chứng khoán nào cũng được phép sử dụng Margin. Do đó, bạn cần phải tìm hiểu trước rằng mã mình muốn mua có được cấp sử dụng không. Nếu không thì phải tìm công ty khác hoặc chuyển đổi sang mã khác tương tự và có nhiều tiềm năng hơn.

+Lãi suất cho vay Margin: Mức lãi suất này cũng tương tự như lãi suất ngân hàng, không cố định để áp dụng chung. Nó có thể dao động từ 9-15%. Nếu có thêm các chương trình khuyến mãi, tri ân thì có thể thấp hơn. Hoặc khi nhu cầu Margin quá cao thì lại tăng lên phụ thuộc vào chính sách mà các công ty áp dụng. Vì vậy, với mức lãi suất như vậy, nếu như nhà đầu tư không tính toán được chi tiết hướng đi của giá cổ phiếu thì thậm chí còn lỗ nặng hơn rất nhiều.

+Hạn mức cho vay Margin

2.Margin call là gì?

Margin call có thể hiểu đơn giản là một lệnh ký quỹ. Lệnh này sẽ được các sàn giao dịch chứng khoán thông báo một cách tự động cho các nhà đầu tư rằng tiền trong tài khoản của họ đã hết. Họ cần phải nạp thêm tiền vào để duy trì các lệnh đang lỗ. Hoặc nếu không, nhà đầu tư buộc phải đóng lại tất cả các lệnh mà họ đang tham gia trên sàn.

Mức Margin call của từng sàn giao dịch chứng khoán, forex hiện nay là khác nhau. Nó còn tùy thuộc vào loại tài khoản mà người chơi đang tham gia là gì. Mức cao hơn thì Margin call cũng cao hơn và ngược lại.

Với những ai đã có kinh nghiệm chơi chứng khoán và cổ phiếu thì đều biết rằng, sử dụng các lệnh Margin call đúng trường hợp và đúng lúc là cần thiết như thế nào. Nó có thể giúp các nhà đầu tư, Trader ngăn ngừa được các tổn thất lớn hơn, quản lý rủi ro, tránh gây ra những thiệt hại đáng tiếc.

2.1 Mức giới hạn để đặt Margin call là bao nhiêu?

Thông thường, các sàn giao dịch hiện nay đều có cách tính chung về mức đặt giới hạn cho các lệnh dừng kỹ quỹ. Cách này sẽ là công thức chung để áp dụng cho mọi tài khoản khác nhau. Như vậy thì nhà đầu tư sẽ dễ dàng và chủ động tính toán được mức giới hạn cho mình trong Margin. Cũng như căn cứ dựa trên số tiền mà mình đang có để làm sao nạp vào cho phù hợp.

Để tính mức giới hạn Margin call, ta có công thức:

Mức giới hạn Margin call = (Vốn chủ sở hữu : mức ký quỹ bắt buộc) x 100%

Công thức Margin call tương đối đơn giản nên mọi người đều có thể tự tính toán và phân bổ sao cho hợp lý nhất. Không nên đặt quá ít vì có thể lỡ mất các cơ hội đầu tư. Và cũng không cần nạp nhiều mà nên để tiền đó để đầu tư thêm các dự án khác.

2.2 Khi nào thì lệnh Margin call xảy ra

Khi có thông báo Margin call đến từ sàn giao dịch rằng bạn cần phải nạp thêm tiền để duy trì các khoản cắt lỗ tránh trường hợp phải dừng tất cả các lệnh. Đó là khi bạn biết mình phải nạp thêm tiền vào đây.

Tuy nhiên, đây chỉ là thông báo từ sàn, vậy sàn tính như thế nào thì biết rằng tiền trong tài khoản của bạn đã hết.

Trên thực tế, sàn giao dịch chứng khoán hay sàn forex sẽ tính dựa trên tỷ lệ vốn hóa chủ sở hữu đang có trong tài khoản của bạn để tính Margin call. Khi con số này giảm xuống mức yêu cầu của việc duy trì ký quỹ, ngay lập tức sẽ có thông báo đến cho các nhà đầu tư.

Thông báo càng kịp thời để nhà đầu tư nạp tiền vào thì họ càng tránh được nhiều tổn thất. Lệnh Margin call hoàn toàn có thể đặt lệnh thủ công khi đăng ký với sàn nên Trader cũng không cần quá lo lắng.

Ở một số sàn giao dịch, họ sẽ quy định cụ thể con số này là bao nhiêu. Đạt đến ngưỡng bao nhiêu % số tiền trong tài khoản thì nhà đầu tư phải đóng. Ví dụ như 30% chẳng hạn để được Margin.

Khi mà mức ký quỹ của bạn giảm xuống dưới 30% thì bạn buộc phải dừng các giao dịch, thậm chí là các giao dịch đang xảy ra. Việc này cực kỳ bất tiện nếu như nhà đầu tư đang chờ đợi các cơ hội để thực hiện.

Do đó, để bảo vệ tài khoản của mình có thể tránh được các khoản lỗ và đóng các lệnh đang được mở thì cần phải duy trì, đảm bảo mức ký quỹ trên 30%, Margin call ngay lập tức. Đây chỉ là con số đại diện cho một số sàn, để biết chính xác, mọi người nên nhờ nhân viên tư vấn hoặc tìm hiểu rõ hơn để bảo vệ tài sản cho mình trong Margin.