Ở thị trường đầu tư tài chính có khá nhiều những khái niệm về cách phòng chống rủi ro vỡ nợ. Trong đó CDS hay Credit Default Swap là hoán vị rủi ro tín dụng, đây là một dụng cụ hợp đồng phái sinh tín dụng giữa hai bên. Bài viết sẽ cung cấp thông tin về CDS là gì, bản chất và vì sao nhà đầu tư nên mua hợp đồng này?

1. Hoán đổi tín dụng chưa chi trả CDS là gì ?

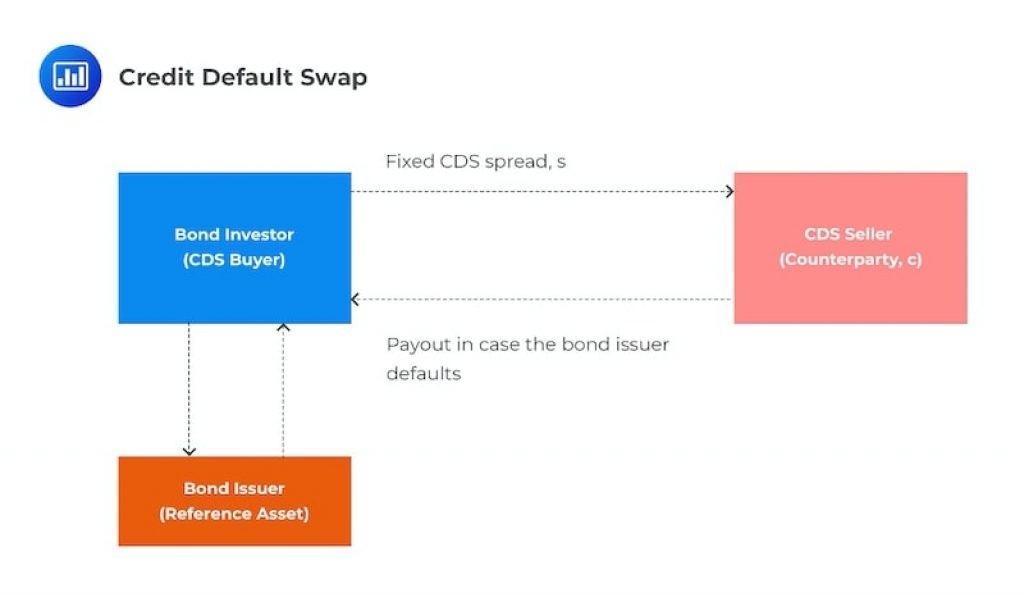

Credit Default Swap hay Hoán vị rủi ro tín dụng chưa thanh toán được xem là hợp đồng đổi việc nhượng rủi ro tín dụng cho 1 bên khác nhằm có được chuỗi thanh toán định kỳ (thực chất đây là một hình thức bảo hiểm tín dụng) ở một thời gian định ra trước.

Những ngân hàng thương mại dùng loại hợp đồng hoán đổi tín dụng chưa thanh toán nhằm kiểm soát rủi ro tín dụng có dính đến những khoản vay lớn với những khách hàng trong doanh nghiệp của họ. Khi bên vay không thể thanh toán những khoản vay có biến cố tín dụng định ra từ trước thì phía đối tác sẽ đưa ra bảo hiểm nhằm mua tài sản không thanh toán.

Hoán đổi rủi ro tín dụng chưa thanh toán là cách thức thường thấy ở một dụng cụ phát sinh tín dụng. Mục đích chính của việc này gồm có hoán đổi khoản chưa thanh toán nhằm tách rủi ro của tín dụng ra khỏi rủi ro thị trường, tiến hành việc này sẽ giảm đi mức rủi ro của ngân hàng và khả năng thua lỗ.

2. Hình dung về Credit Default Swap

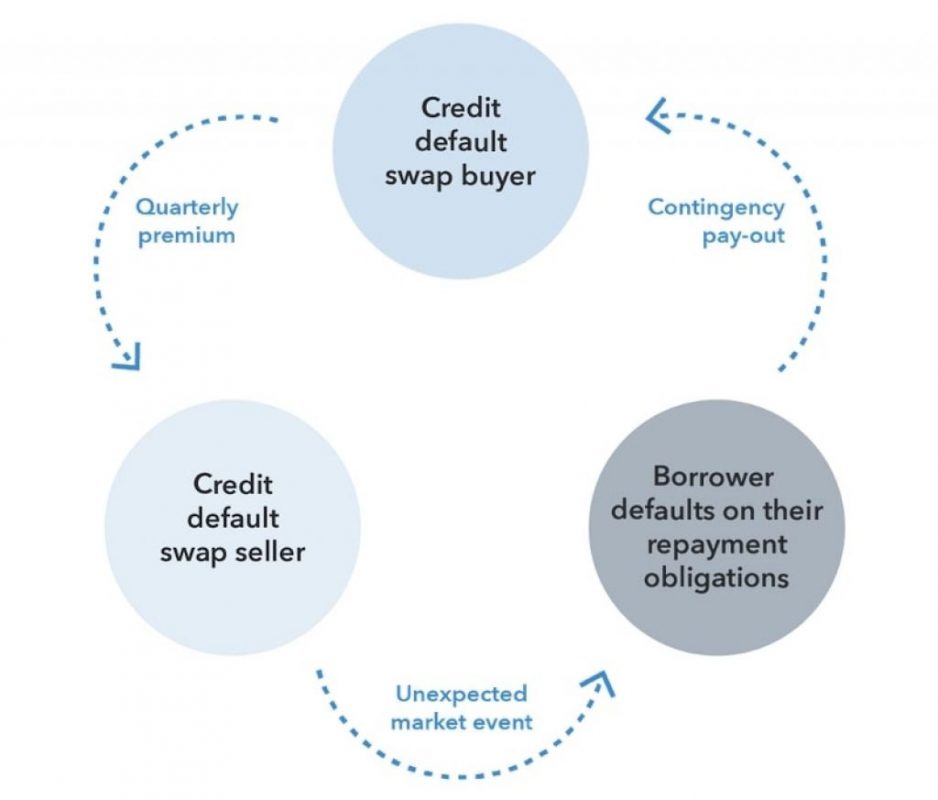

Phía mua mua vào một CDS tại thời điểm t0 sẽ thanh toán đều đặn những khoản phí ở những thời gian t1, t2, t3 và t4. Khi mà dụng cụ tín dụng cơ sở không trở nên xấu đi thì bên mua sẽ tiếp tục thanh toán những khoản phí tiếp ở t5, t6,… đến khi nào hợp đồng hết hạn ở thời điểm tn.

Nhưng khi mà dụng cụ tín dụng cơ sở có một biến cố nào đó diễn ra ở t5 thì phải bán với tư cách là bên bảo vệ sẽ đứng ra thanh toán thiệt hại cho bên được bảo vệ là bên mua. khi đó phía người mua cũng không cần trả phí và kết thúc hợp đồng.

Dụng cụ về tín dụng cơ sở tiêu biểu hay được gọi là trái phiếu hoặc có thể nói là khoản nợ. Rủi ro tín dụng được xem là những vấn đề tồi tệ được ghi rõ ở hợp đồng như phá sản hay có thể là tài cơ cấu. Credit Default Swap vừa là cách để bảo vệ vừa là cách để đầu tư.

Ở tình huống là phòng về thì sẽ được những nhà đầu tư nhất là những doanh nghiệp có trái phiếu hay khoản nợ mua nhằm giảm thiểu rủi ro. Ở tình huống là đầu tư thì không phải có một dụng cụ tín dụng cơ sở, nhưng bên mua thường là những nhà đầu tư có sự chọn lọc kỹ càng.

Giả sử như một nhà đầu tư giao dịch hợp đồng Credit Default Swap tại một ngân hàng và đối tượng đối chứng là doanh nghiệp A. Nhà đầu tư cần thanh toán những khoản phí cho ngân hàng này đều đặn và khi doanh nghiệp A không còn khả năng thanh toán nợ thì nhà đầu tư sẽ được ngân hàng thanh toán một lần tiền bảo hiểm dựa vào hợp đồng và kết thúc CDS.

Khi nhà đầu tư thực sự có được khoản vay từ doanh nghiệp A thì CDS được coi là hợp đồng bảo vệ. Tuy nhiên nếu nhà đầu tư cũng có thể giao dịch hợp đồng CDS dựa vào bản chất nợ của doanh nghiệp A chứ không sở hữu phần nợ của doanh nghiệp này.

Ở tình huống là hoạt động đầu tư, là sự đánh cược dựa vào khả năng chi trả của doanh nghiệp A, nhằm kiếm thêm tiền nếu có vấn đề xảy ra.

Ở tình huống khác cũng có thể xả ra là phòng vệ với một khoản đầu tư ở một doanh nghiệp khác có số phận như vậy của doanh nghiệp A.

Khi mà đối tượng đối chứng ở đây là doanh nghiệp A không thanh toán thì một trong hai yếu tố có thể diễn ra. Có thể nhà đầu tư phải giao tài sản bị bội ước cho ngân hàng nhằm thanh toán lại khoản gốc. TÌnh huống này được xem là thanh lý dựa vào tài sản. Hay có thể ngân hàng sẽ thanh toán cho nhà đầu tư khoản chênh lệch giữa mệnh giá cùng giá thị trường của số nợ, do ngay cả khi doanh nghiệp A phá sản thì vẫn có thể thu hồi nợ lại được chứ không hoàn toàn mất trắng. Tình huống này là thanh lý bù tiền.

3. Bản chất và đặc trưng của hợp đồng hoán đổi rủi ro tín dụng Credit Default Swap

Giả sử khi bên đi vay quan ngại việc người vay không có khả năng thanh toán được khoản vay, bên cho vay có quyền dùng CDS nhằm bù hoặc đánh tráo rủi ro.

Nhằm đổi lại rủi ro vỡ nợ, bên cho vay giao dịch CDS qua một nhà đầu tư nữa, nếu người này chấp nhận thanh toán tiền cho bên vay khi bên vay không thanh toán được nợ. Đa phần những CDS cần thanh toán phí liên tục nhằm duy trì hợp đồng bảo hiểm.

Khi bắt đầu với Credit Default Swap thì bên mua CDS cần thanh toán một mức phí hay gọi alf CDS Spread với bên bán nhằm chắc chắn phòng chống rủi ro vỡ nợ tín dụng diễn ra nếu bên thứ 3 phá sản. Phí CDS hay có sự kết nối với xếp hạng tín dụng bên vay, nó dựa vào điểm cơ bản của mệnh giá hợp đồng dựa vào một đơn vị từng năm.

Tuy là về bản chất, CDS tương tự như một hợp đồng bảo hiểm, nhưng việc tiến hành CDS khá giống với những sản phẩm ở hình thức chứng khoán phái sinh Swap hay có tên là hợp đồng hoán đổi bình thường.

4. Lý do nên đầu tư vào CDS là gì?

Những nhà đầu tư có thể giao dịch Credit Default Swap với đa dạng mục đích mà không phải lúc nào cũng dính đến việc bảo vệ tài sản hay chống rủi ro. Bản chất thì toàn bộ những ai bước chân vào thị trường đầu tư đều hướng đến một mục đích cụ thể đó là sinh lời, vì vậy mà những lý do nhà đầu tư nên mua những khoản hoán vị tín dụng là:

Đầu cơ: kế hoạch đơn giản nhất là mua tài sản và bán chúng ra khi chúng có mức giá lớn hơn. Những nhà đầu tư hay mua CDS nhằm bảo vệ chính họ khỏi các vấn đề về uy tín tín dụng ở các doanh nghiệp hay tín dụng doanh nghiệp phát hành suy giảm. Ngoài ra khi uy tín về tín dụng doanh nghiệp hay bên bán có sự cải thiện thì người ta cũng có thể bán đi quyền bảo vệ này cho người khác. Vì vậy mà CDS có thể dùng như một dụng cụ bổ sung nhằm nhận định về độ uy tín của một doanh nghiệp.

Hưởng chênh lệch giá: phương pháp này là một cách nhằm giao dịch cùng một loại tài sản ở đa dạng các thị trường cùng một thời điểm. Mục tiêu chính là nhằm có lời từ việc giá chênh lệch tạm thời ở ngắn hạn. Sự liên kết giữa chênh lệch giá và Credit Default Swap khá đơn giản. Khi cổ phiếu lên giá, mức hoán đổi tín dụng sẽ nghiêm ngặt hơn và trái lại, khi một doanh nghiệp dường như không có nhiều khả năng phát triển, CDS sẽ lỏng lẻo hơn và có thể kéo mức giá cổ phiếu của doanh nghiệp đó giảm xuống.

Lời kết

Và đó là những thông tin về Credit Default Swap là gì mà bạn cần quan tâm. Đây được xem là một trong những cách để phòng chống rủi ro tài chính hiệu quả mà các nhà đầu tư đặc biệt là những doanh nghiệp lớn phải biết được để ngừa các vấn đề sau này.