Bond (Trái Phiếu) có bản chất là một khoản vay có kỳ hạn mà trong đó người bondholder (trái chủ) cho bond issuer (người phát hành trái phiếu) vay và sẽ được hoàn lại tiền gốc cùng khoản lợi tức vào một thời điểm xác định trong tương lai. Bài viết bên dưới giải đáp các câu hỏi Bond là gì? Đặc điểm của Bond như thế nào? cách nhận định rủi ro tiềm ẩn một cách đầy đủ và chi tiết nhất.

1. Tổng quan về Bond

Bond là công cụ tài chính sinh lời dài hạn và rất đa dạng về loại hình và tính chất. Phần này sẽ giải thích cho các câu hỏi liên quan tới Bonds là gì? Đặc điểm như thế nào? Và cách phân loại các loại Bond phổ biến trên thị trường tài chính.

1.1 Định nghĩa của Bond là gì?

Bond là một loại chứng khoán nợ, trong đó ràng buộc nghĩa vụ tài chính của chủ thể phát hành trong việc thực hiện chi trả vốn gốc và lợi tức vào một ngày cụ thể trong tương lai (ngày đáo hạn). Đây là khoản đầu tư có thu nhập cố định, có rủi ro rất thấp trong thị trường tài chính.

Bond thường do các cơ quan có thẩm quyền như chính phủ, ngân hàng và doanh nghiệp phát hành và thường là trái phiếu có thời hạn dài.

1.2 Đặc điểm nổi bật của bond

Bond là công cụ đầy tư khá an toàn, nên phù hợp với các nhà đầu tư e ngại rủi ro, không thích mạo hiểm và có nhu cầu đầu tư dài hạn. Sau đây là một số đặc điểm nổi bật của bond:

- Thu nhập đến từ lợi tức, là khoản tiền cố định, số tiền này không phụ thuộc kết quả kinh doanh của đơn vị phát hành;

- Là chứng khoán nợ nên mối quan hệ giữa Bondholder và Bond issuer là chủ nợ và con nợ, vì thế trái chủ không có quyền tham thiệp vào bất kỳ vấn đề hoặc hoạt động nào của bên phát hành;

- Là chứng khoán nợ, vì vậy khi đơn vị phát hành phá sản hoặc giải thể thì phải có nghĩa vụ thanh toán cho bondholder trước sau đó mới tới shareholder;

- Là chứng khoán nợ nên vốn gốc của khoản vay là mệnh giá của bond, lợi tức này gọi là trái tức;

- Được quy định rõ thời gian đáo hạn và lãi suất cụ thể; thông thường có thời hạn là trê 1 năm;

- Được phát hành dưới dạng chứng chỉ (giấy tờ có giá), dữ liệu điện tử hoặc bút toán ghi sổ;

- Là tài sản tài chính nên có tính sinh lời, tính rủi ro và tính thanh khoản;

1.3 Cách phân loại Bonds là gì?

Hiện nay có 5 cách phân loại Bond, cụ thể như sau:

- Theo đơn vị phát hành: có 3 loại là trái phiếu Ngân hàng, trái phiếu chính phủ (Government Bonds), trái phiếu doanh nghiệp (Corporate Bond);

- Theo lợi tức trái phiếu: có 3 loại là trái phiếu có hạn mức lãi bằng không (zero-coupon bonds), trái phiếu có lãi suất thả nổi (variable rate bond)

- Theo mức độ đảm bảo thanh toán: có 2 loại là trái phiếu không đảm bảo (Non- Covered Bond), trái phiếu đảm bảo (Covered Bond). Trong đó Trái phiếu đảm bảo chia làm 2 loại là đảm bảo bằng chứng khoán ký quỹ và đảm bảo bằng giá trị tài sản cầm cố;

- Theo hình thức: trái phiếu vô danh (Bearer bond) và trái phiếu ghi danh (registered bonds);

- Theo tính chất: có 3 loại là trái phiếu thu hồi (Callable bonds); trái phiếu chuyển đổi (Convertible bond), trái phiếu có khả năng mua cổ phiếu (Warrant-linked Bonds).

2. Lý do chon đầu tư Bonds là gì?

Để xem xét các yếu tố tác động đến quyết định đầu tư của nhà đầu tư, bài viết sẽ đề cập đến các yếu tố hình thành, ưu điểm và rủi ro của Bond trong thị trường tài chính.

2.1 Các yếu tố cấu thành Bonds

Bond được phát hành bởi các đơn vị huy động vốn sẽ gồm nội dung về các điều khoản cho vay, thời gian thanh toán lãi cũng như thời gian trả gốc. Lãi là lợi tức mà các trái chủ kiếm được khi họ cho đơn vị phát hành vay tiền thông qua việc mua trái phiếu.

Mệnh giá (Face value): chỉ giá trị danh nghĩa của Bond, được in ngay trên mỗi tờ Bond. Đây là số tiền gốc mà trái chủ sẽ nhận được khi đến hạn thanh toán. Đây cũng là căn cứ để tính toán các khoản lợi tức sẽ nhận được.

Giá phát hành (issued price): đây là giá bán ra của vào thời điểm phát hành. Giá này sẽ thay đổi dựa trên cung – cầu và biến động giữa các trái chủ khi mua bán, trao đổi trên thị trường. Giá phát hành có thể bằng với mệnh giá (ngang giá), thấp hơn mệnh giá (giá chiết khấu) và cao hơn mệnh giá (giá gia tăng). Dù giá phát hành là bao nhiêu đi nữa thì lợi tức và vốn gốc trả cho trái chủ vẫn sẽ được tính dựa trên trên mệnh giá.

Lãi suất danh nghĩa (coupon interest rate): Đây là loại lãi suất mà nhà phát hành sẽ trả theo mệnh giá của Bonds, được tính dựa trên tỷ lệ phần trăm. Đây là mức lợi tức mà nhà đầu tư nhận được mỗi kỳ tính trên mệnh giá. Lãi suất danh nghĩa sẽ tỉ lệ thuận với thời gian đáo hạn và mức độ rủi ro của nhà phát hành.

Kỳ trả lãi: đây là ngày mà nhà phát hành sẽ thực hiện thanh toán lãi. Kỳ trả lãi được quy định theo thoả thuận của các bên nhưng thông thường thời hạn sẽ là 1 năm hoặc 6 tháng một lần.

Ngày đáo hạn: là ngày đơn vị phát hành sẽ trả cho trái chủ giá trị mệnh giá của Bonds.

2.2 Ưu điểm của Bond trong thị trường Forex

Đây là công cụ tài chính được yêu thích bởi những ưu điểm nổi bật sau

- Quyền lợi của trái chủ được đảm bảo, nguy cơ mất tiền thấp, rủi ro thấp hơn cổ phiếu;

- Tính thanh khoản cao, có thể bán đi cho nhà đầu tư khác hoặc đơn vị phát hành. Thông thường, bên phát hành sẽ có nhu cầu mua lại khi lãi suất thị trường giảm và sau đó phát hành mới với lãi suất thấp hơn;

- Có nhiều kỳ hạn và mệnh giá khác nhau để nhà đầu tư lựa chọn.

2.3 Rủi ro thường gặp khi đầu tư Bond

Tuy được đánh giá là kênh đầu tư ít rủi ro hơn so với các kênh khác, nhưng lợi nhuận thu được là không cao. Để đem lại hiệu quả đầu tư tốt nhất, nhà đầu tư cũng cần quan sát và tính toán trước khi quyết định mua. Dưới đây là một số rủi ro có thể gặp phải đi đầu tư:

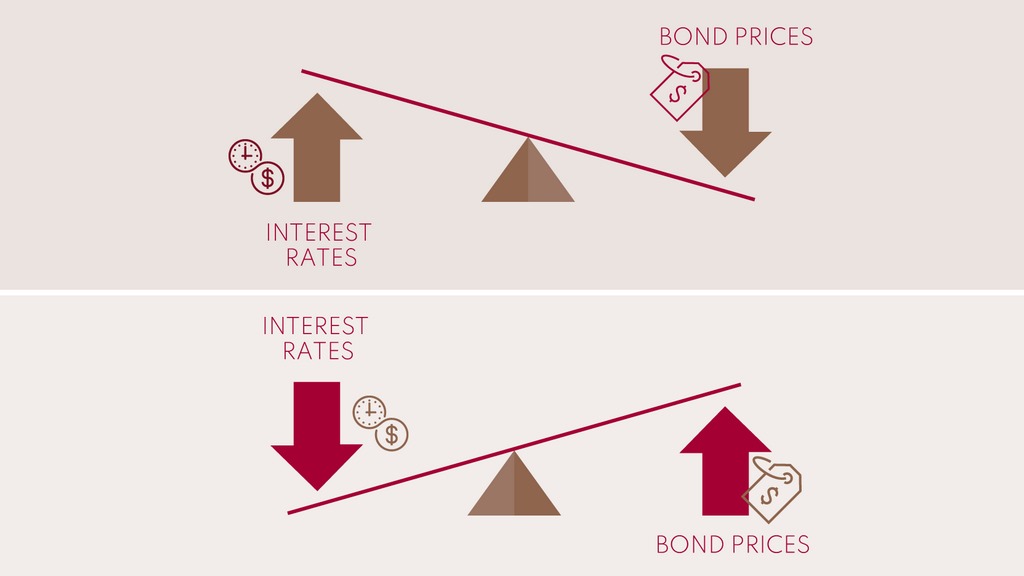

- Rủi ro lãi suất: Thông thường lãi suất và mệnh giá trái phiếu thường có mối quan hệ trái trược. Điều này có thể lý giải bởi tâm lý nhà đầu tư, khi lãi suất thị trường tăng thì nhà đầu tư sẽ có nhu cầu mua những Bond có mệnh giá cao, bỏ qua những Bond thấp. Điều này khiến cung nhiều trong khi cầu thấp, làm giá trị của nó giảm đi;

- Rủi ro tái đầu tư: khi lãi suất giảm, đơn vị phát hành sẽ có thể mua lại trái phiếu đã phát hành ra. Nhà đầu tư có thể bán và nhận lại tiền gốc trước hạn, nhưng phần chênh lệch với mệnh giá lại không cao;

- Rủi ro lạm phát: Vì lãi suất danh nghĩa cố định nên trong thời gian dài, nhà đầu tư có thể chịu rủi ro khi lạm phát gia tăng. Khi đó, nhà đầu tư phải bỏ ra số tiền nhiều hơn thực tế để mua trái phiếu. Vào lúc này, cầu trái phiếu giảm, nhà đầu tư có thể lỗ khi đáo hạn hoặc chuyển nhượng;

- Rủi ro tín dụng: khi mua Bond của doanh nghiệp thì không có gì đảm bảo quyền lợi của nhà đầu tư khi hoạt động kinh doanh của doanh nghiệp thua lỗ. Nhà đầu tư có thể mất tiền hoặc thiệt hại vì bên phát hành kinh doanh không hiệu quả nên cần nghiên cứu kỹ doanh nghiệp trước khi mua.

3. Có nên đầu tư Bonds không?

Với các lợi ích và rủi ro ở trên thì đây vẫn là kênh đầu tư rất hấp dẫn. Tuy nhiên hãy lưu ý một số yếu tố sau để có lựa những quyết định đúng đắn và an toàn.

- Đơn vị phát hành uy tín, thông tin minh bạch, rõ ràng;

- Có tài chính vững chắc, tỷ lệ nợ an toàn và dòng tiền ổn định;

- Đội ngũ lãnh đạo kinh nghiệm dày dặn và có tầm nhìn tốt;

- Có tiềm năng phát triển và kết quả kinh doanh ổn định.

Bài viết đã giải đáp những vấn đề như Bond là gì? Cách đầu tư Bonds như thế nào cho hiệu quả. Qua đó, chúc các nhà đầu tư sẽ có những quyết định thật đúng đắn khi lựa chọn kênh đầu tư này. Tham khảo thêm về các kênh đầu tư hấp dẫn khác tại https://toptradingforex.com/.